ライフプランのシミュレーションをしようと妻と話していたところ2018年4月にTwitter上でジンさん @jin_walletplus1 が便利なテンプレートを作成されていました。

これを活用し60歳までの資産推移を計算。さらに「5%の節約」と「利回り1%の運用」ではどちらが家計に大きな影響を与えるのか試算しました。

結果は、我が家の場合「5%の節約」と「利回り1%の運用」の効果は同じという結論に。

12月はボーナス月。お金のことを振り返るにはいい時期だと思い、旧はてなブログに掲載した記事を改訂・移行します。

シミュレーションの条件は一馬力、賃貸、大学から私立

まず、今回参考にさせていただいたのは、おさいふプラスのこの記事です。

記事の後半にあるテンプレートをダウンロードして使わせていただきました。

その他、主な試算の条件は以下のとおり。ジンさんのテンプレートは子供1人世帯だったので、2人目の列は自分で追加しました。

・帰任後に新車購入、乗りつぶした後は車無し

・家は福利厚生扱いの賃貸に10年、その後自分で賃貸

・子供二人はテンプレ通り小中高が公立、大学は私立文系

本気でシミュレーションするなら子供が中学から私立に行く場合だったり、妻が仕事に復帰してダブルインカムになるケースや2回目の駐在なども考慮しなくてはならないのですが、今回は一番シンプルにやっています。

複雑にすると精度はあがるかもしれませんが、何より手間がかかり、見返す気も起きなくなってしまうので。過去に数回作ったままほったらかしのライフプランがその証拠。

ジンさんもおさいふプラスの記事中で以下のように言及されています。大いに賛同できます。

複雑なシミュ―レーションは、ま、手間になります。

手間になると、毎年見直すのが面倒くさくなります。

そして、見直さなくなります。

私もそうでした。

そのため、できるだけシンプルにして覚えやすいようにする。

というのが大事なポイントかなと思います。

試算結果、2028年から貯金ができなくなる

黄色い棒グラフが年間の貯金額(左軸)、青い折れ線が総資産(右軸)を示しています。

- 2028年ごろから子供の進学に伴って貯金ができなくなり(黄色い棒グラフに注目)

- 2032年ごろから減る(青い折れ線に注目)

グラフで見るとなかなかのインパクト。

基本となる試算結果 60歳時点の総資産は1764万円

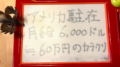

現在、アメリカ駐在からの帰任に伴って賃貸物件に会社の福利厚生扱いで住めているので自己負担額は家賃の3割程度。帰任から10年が経つと会社から出ている7割の補助が切れ、自費で賃貸物件に住むことに。

これが月々の収支に大きく影響しまったく貯金ができなくなります。

子供が小さいときが貯め時とはよく言ったもの。自分のお財布をベースにシミュレーションするとその言葉の重さが身にしみてわかります。

ちなみに、テンプレートのダウンロードからシミュレーション作成まで所要時間は5分もかかっていません (グラフは除く)。いつかやろうと思っている方は、今すぐトライする価値があるかと思います。

投資運用と節約、資産形成に効果があるのはどっち?

上のシミュレーションを行った後、2017年から取り組んでいる資産運用の利回りを考慮していなかったことを思い出しました。

同時に、もし生活費の節約ができたら20年後、30年後の資産はどうなるんだろうという興味も。

そこで、上記テンプレートを少し改造して以下2パターンの比較シミュレーションを行ってみました。

B. 節約によって生活費の5%を減らす。

パターンA. 年利1%の資産運用

子供の進学に伴い支出が大きくなるという傾向は変わらないものの、20年後の2038年に約1000万円まで落ちこんでいた資産額が1377万円へと改善しています。(+377万円)

同様に、60歳時点での資産額は2228万円と最初のケースよりも464万円のプラス。

グラフの形は大きく変わらないものの、60歳時点で2228万円の資産を保有

1%のリターンでこの差なので、時間を味方にした複利の力の大きさを感じます。

求めるのが1%であればハイリスクな商品に手を出す必要は無し。ある程度現実的な数字かと思われます。

続いて、節約を行った場合を見てみます。

パターンB. 生活費の5%節約

折れ線グラフの動きは上のパターンAと変わりません。

60歳時点での資産額も2209万円、最初のケースよりも445万円のプラスと、資産運用の場合とほとんど同じ結果になりました。

運用利回り1%を狙った場合とほぼ変わらず、60歳時点で2209万円の資産額

特筆すべきは、2028年から2032年ごろにかけて赤字に転落していないこと。

60歳時点では「パターンA. 1%運用」 の方がわずかに優れた結果が出ているのですが、単年の収支がマイナスになる年が無い「パターンB. 5%節約」も精神的にメリットがありそうです。

まとめ 我が家の場合は運用利回り1%と5%節約では同じ効果がある

パターンAとBいずれの条件も、生活に無理がない範囲の努力として思いつきで設定しましたが、資産形成に対する効果は1%運用と5%節約でほぼ同じという結果が出たことは収穫でした。

これで、無理して5%、10%の運用益を狙うハイリスク商品に手を出す必要もなければ、爪に火をともすように生活を切り詰める必要もないということがわかったので妻を安心させられそうです。

ちなみに、運用と節約の両方を行うと当然ながら相乗効果が生まれます。その結果は最初のケースとの比較でプラス968万円。

複利での運用と少しの節約という習慣を数十年続けることで約1000万円も得することになります。

60歳時点の総資産は2732万円と、最初のケースより約1000万円多い

こうなると、子供が高校から私立に行った場合にも対応ができるかもしれません。

住んでいる賃貸の家賃補助が切れる2028年に家を買うという選択肢も、先を見ながら落ち着いて考えるベースができました。

お金の話は先が見えないと不安になりますが、今回のシミュレーションのおかげで妻と前向きに貯金や運用の話ができそうです。

ライフプランはシンプルに作って定期的に見直す。将来2度目の海外駐在の可能性もあり人生が大きく動く我が家にはこのスタイルが合っているのかも。

ボーナスが入ったら微調整を行い、新年からの資産運用や家計の管理に反映させていきたいと思います。

コメント